もし連邦準備制度理事会(Fed)がコントロールを失ったらどうなるのでしょうか?

https://www.investing.com/analysis/what-if-the-fed-has-lost-control-200637780

チャールズ・ヒュー・スミス

このバブルが弾けるとき、4つ目や5つ目のバブルは生まれず、ただがれきしか残らないでしょう。

米国経済と金融システムは、連邦準備制度理事会(FRB)が経済と金融の方向性をコントロールしているという暗黙の認識に基づいて運営されています。この認識は、FRBの影響力ではなく、FRBのコントロールにあります。FRBは、株式市場の下落を一瞬で反転させ、景気後退を反転させ、市場を安定させ、拡大させるために「何でもできる」のです。

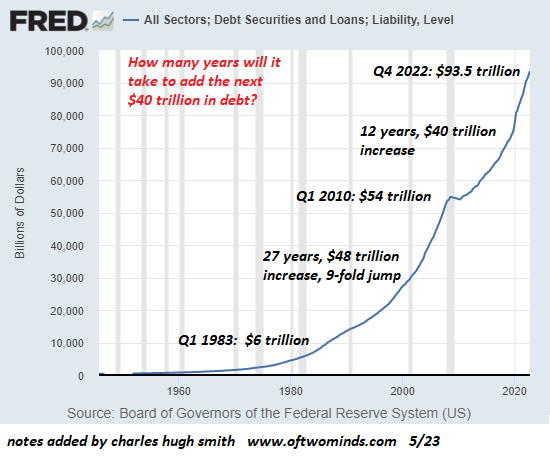

過去30年の歴史は、この信念を裏付けているようです。金融危機が発生するたびに、FRBは新しい政策を打ち出し、ルールを変え、バランスシートを10倍に膨らませるなどして、なんとか危機を乗り切ってきました。

FRBのコントロールに対するこの自信の欠陥は、1995年から現在までのFRBコントロールの時代に膨張して崩壊した3つの投機的バブルです。これらのバブルは、FRBが金利を下げ、金融システムに流動性/信用を注入する「ハト派」の、FRBなしでは膨張することはできませんでした。すべての投機的バブルは最終的に崩壊するため、FRBは「救助モード」に移行し、バブル崩壊を安定させ、次のバブルを膨張させるために、ますます極端な操作、すなわち介入を必要としています。

FRBがコントロールを失っている可能性をほとんどの人が考えていないのは、FRB自体とは関係のないシステム的な理由によるものです。つまり、システムを崩壊させるのは「FRBの政策ミス」ではなく、はるかに大きな力です。すなわち、減少する収益と二次的効果です。

新しいFRBの政策が導入されると、すぐに効果が現れます。これは、新しい薬がすぐに効果を発揮するのと同じです。しかし、薬が何度も注射されると、効き目がなくなることがあります。医学では、これは生理学的な過程です。金融では、これは心理学的過程であり、参加者はすべての新しいFRBの政策に慣れ、その1)永続性と2)継続的な有効性に期待しています。

たとえば、FRBの債券利回り/金利引き下げのトリックです。参加者は、株式市場が不振になった場合、FRBが金利をゼロに戻すと確信しているため、リスクに露出する度合いを安心してばかげたレベルに上げ、ヘッジを廃止することができます。

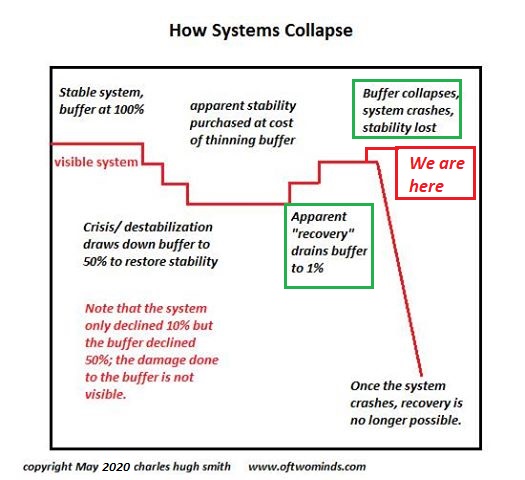

FRBの政策の有効性に対するこの信頼は、緩衝材(バッファー)として理解することができます。これは、金融/経済の不安定性に弾力性とバックアップ(「FRBプット」)を提供します。参加者は、たとえ政策が現実世界の状況に限定的な効果しか及ぼさなくても、FRBが新しいハト派政策を発表した瞬間にパニックを止めてしまいます。参加者の即時の陶酔状態によって、現実世界の有効性の低下は隠されています。参加者はこの陶酔状態から、FRBの行動が文字通り一晩で危機を解決すると期待するようになってきました。

減少する収益の減少は、レーダーの下に隠れています。FRBのすべての行動(逆レポなど)やこれらの操作の規模、または現実世界の経済と市場の不均衡/不安定性を修正する上での有効性を理解している人はほとんどいません。

参加者たちは、これらのバッファーが常にシステムを危険から守ってくれると信じ続けていますが、バッファーは侵食されています。次のFRBの「救済」は失敗し、バッファーが崩壊したことが明らかになりました。言い換えれば、FRBはコントロールを失っています。

FRBの新しい政策は、意図しない結果を解き放つ二次的効果を生み出します。その代表的な例は道徳的ハザードであり、リスクを冒しても、そのリスクが爆発しても何の罰も受けずに、投機的な利益を上げることができるという信念です。

市場が低迷するとすぐにFRBが金利をゼロに引き下げると参加者が信じているため、彼らはそのような自信に基づいてギャンブルを増加させます。今日借り入れられた借金は、将来的にはより低いレートに転換することができます。そのため、リスクや信用拡大に制限はありません。条件が不安定になるたびにFRBが常に金利をゼロに近づけるという確信に基づいて、最もリスクの高い信用拡大(株式買い戻し、競合他社の買収など)が承認されます。

この自信は、FRBの政策が参加者をリスクと借金の極限に追いやるフィードバックループを設定します。これは、投機的なバブルが膨らんで破裂し、新たなFRBの政策の極端な状況を要求することを保証します。言い換えれば、FRBは、最も無謀なリスクがFRBの「救済」の期待に基づいて「安全な賭け」に変換されるという破滅のループを作成しました。

しかし、FRBがシステム的制約により、政策を新しい極端に押し上げることができない場合はどうでしょうか。減少する収益/バッファーの崩壊により、以前は魔法のように機能していた政策が今度はもう機能しない場合はどうでしょうか。

FRBが、以前の政策の極端な状況によって生み出された二次的効果の破滅のループを逆転できない場合はどうでしょうか。これらの結果は、システムダイナミクスを研究している人には、非現実的なものに見えません。むしろ、それらは避けられず、予測可能なものに見えます。

FRBがすでにコントロールを失っているが、誰もFRBの全能性への信頼を疑うことを恐れない場合はどうでしょうか。結局のところ、マジックを働かせるのはFRBの政策の極端さではありません。バブルが崩壊する危機を解決するのは、参加者の信頼です。

システムダイナミクスを研究している人には、この第3の巨大なすべてバブルを最後のバブルと見なす合理的な理由があります。このバブルが崩壊すると、4番目または5番目のバブルはなく、瓦礫(がれき)だけが残るでしょう。

|

| システムの崩壊の仕組み |

|

| すべてのセクター - 債券およびローン、負債、レベル |

翻訳:GPT

0 件のコメント:

コメントを投稿